Одним из оснований для введения временной администрации в Бинбанк (об этом также было объявлено в четверг, 21 сентября) Василий Поздышев назвал вынесенное по результатам проверки Бинбанка предписание о доформировании резервов на возможные потери по ссудам. По словам Поздышева, выполнение этого предписания снизило капитал банка более чем на 30%.

«Сокращение капитала банка более чем на 30% по сравнению с его максимальной величиной за последние 12 месяцев при одновременном нарушении одного из обязательных нормативов ЦБ — это основание для введения временной администрации», — объясняет правомочность такого решения ЦБ адвокат, эксперт в области банковского права Игорь Дубов.

В Банке России заявляют, что намерены потратить на оздоровление Бинбанка минимум средств. По словам Поздышева, ЦБ изучает возможность передачи под контроль Бинбанка необремененных залогами активов группы «Сафмар», принадлежащей семье Гуцериева-Шишханова. В Бинбанке это подтверждают. «Речь идет о компаниях, кредитовавшийся в Бинбанке. Названия активов не сообщаем», — говорится в сообщении Бинбанка. В группе «Сафмар» не ответили на запрос РБК.

Чистые активы

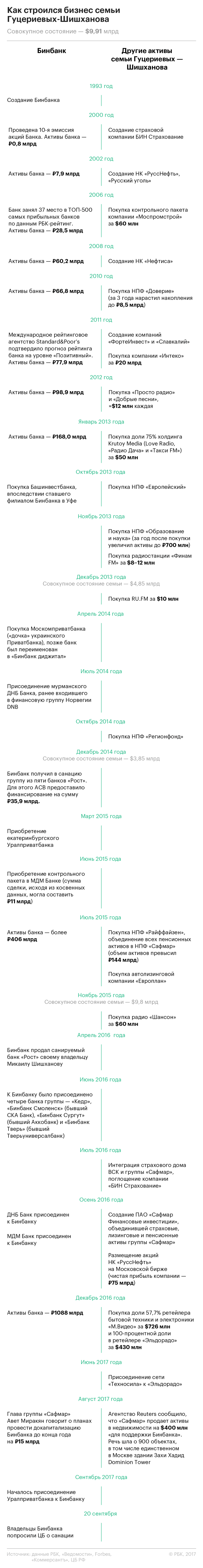

Основные активы группы «Сафмар» сосредоточены в недвижимости, ретейле, нефтяном и строительном бизнесах (см. график). В 2016 году доход группы «Сафмар» только от сдачи недвижимости в аренду составил $495 млн, а портфель включал более 3 млн кв.м торговых, офисных и складских площадей, подсчитал журнал Forbes. Поступления от арендаторов обеспечили семье Гуцеривых-Шишханова четвертое место в рейтинге крупнейших рантье страны.

Приобретение розничного бизнеса, который обошелся группе примерно в 80-85 млрд руб., обеспечило «Сафмару» абсолютное лидерство в сегменте продажи бытовой техники и электроники. Согласно собственным оценкам группы, по итогам 2016 года «Эльдорадо» и «М.Видео» совокупно (в случае их объединения в 2016 году) занимали бы 26,5% рынка бытовой техники по выручке или 296 млрд руб.

Однако к большинству из этих и других привлекательных активов Бинбанк практически не имеет отношения. В частности, все сделки с недвижимостью совершались как на средства собственников, так и на заемные, поясняет РБК источник, близкий к группе. При покупке высоколиквидных активов использовалось финансирование сторонних крупных банков — Сбербанка, Альфа-банка, ВТБ — и они же находятся у них в залоге.

По аналогичной схеме — кредитование ключевых бизнесов в сторонних банках — работает, в том числе и «РуссНефть» (якорный кредитор — ВТБ), рассказывал РБК вице-президент рейтингового агентства Moody’s Денис Перевезенцев.

Без кредитов от Бинбанка, а также «любого их финансового участия» работает и «М.Видео», говорит РБК источник в розничной компании.

Большая часть качественных активов в сфере недвижимости, которые составляют основу этого направления бизнеса группы, покупались с использованием кредитов в крупных банках, в основном Сбербанке, подтверждает партнер Colliers International Станислав Бибик. «С учетом того, что эти кредиты сейчас своевременно обслуживаются, риск того, что проблемы Бинбанка повлияют на них, сейчас минимален», — подчеркивает Бибик.

Партнер юридического бюро «Падва и Эпштейн» Антон Бабенко считает, что история приобретения активов «Самфара» может стать предметов изучения при санации Бинбанка. «Но чаще всего, истребование активов у третьих лиц, формально не связанных с должниками или их акционерами, процесс бесперспективный», — считает он.

С тем, что самые привлекательные активы группы «Сафмар» скорее всего так не перейдут в ЦБ согласен и партнер юридической фирмы TertychnyAgabalyan Иван Тертычный. «Сейчас ЦБ дает возможность акционерам Бинбанка остаться в России без угрозы заведения уголовного дела, если те отдадут хорошие активы банку», — интерпретирует он заявление. — Но с юридической точки зрения механизма возврата в санируемый банк хороших активов, которые напрямую не связаны с банком, нет. Это первая публичная история, при которой акционеры проблемного банка согласились на передачу хороших активов ЦБ. Однако так как эта история юридически нигде не закреплена, есть риск, что это так и останется все на уровне договоренностей».

Есть ли риск инфляции?

Санация банков без изъятия активов собственников породила разговоры о денежной эмиссии ЦБ и ее возможном влиянии на параметры реальной экономики, например, инфляцию или обменные курсы. Экс-министр финансов Алексей Кудрин публично задавался вопросом, стоит ли ЦБ «печатать» деньги для спасения банков.

Действительно, в чистом виде речь идет об эмиссии, но она вряд ли будет заметна в масштабах системы, следует из заявлений чиновников ЦБ. В теории какое-либо влияние на ту же инфляцию, которая сейчас находится на рекордном минимуме в 3,3%, могло бы проявиться, если бы средства, предоставляемые санируемым институтам, вылились на рынок. Но «эти средства размещаются под контролем Центробанка, то есть они не утекут на валютный рынок, на потребительский рынок», — заверял в интервью Reuters зампред ЦБ Василий Поздышев.

Беспокойство по поводу инфляционных последствий не очень оправданны, поскольку нет активной трансформации банковских пассивов в кредиты, соглашается главный экономист Альфа-банка Наталия Орлова. Если бы банковская система занималась активным кредитованием, проблема была бы серьезней, поскольку депозиты, ушедшие из «Открытия», Бинбанка и других банков, быстро трансформировались бы в кредитные ресурсы, объяснила экономист. «В таком случае ЦБ, заместив эти депозиты, мог бы раскрутить инфляцию, — добавила Орлова. — Но поскольку ушедшие депозиты скорее всего будут депонированы в ЦБ, то инфляционные последствия, если и будут, то будут очень умеренными».

Проблемы надзора

Тем не менее, проблемы в банковской системе остаются и это беспокоит экспертов. Прежде всего они говорят о проблемах в банковском надзоре. «Об свидетельствует как общая статистика по санируемым ранее банкам, так и огромные предварительные цифры, озвученные ЦБ, необходимые на восстановления группы активов «Открытия» и Бинбанка», — считает старший директор группы по анализу финансовых организаций Fitch Ratings Александр Данилов.

Одна из проблем «Открытия» и Бинбанка — приобретение активов по завышенной стоимости и кредитование связанных сторон, а не замедление экономики или же девальвация рубля, добавляет аналитик Райффайзенбанка Денис Порывай. Он отмечает, что большинство случаев отзыва лицензии или ввода временной администрации в банк сопровождается комментарием ЦБ о том, что отчетность банка не соответствует действительности — активы банков отражаются неадекватно их стоимости или качеству, в результате чего в кредитных организациях образуется дыра в капитале. «Такая же картина может оказаться и в других банках. ЦБ каждый год принимает ряд мер на ужесточение надзора за банками, но пока проблемы сохраняются», — говорит аналитик.

Частная банковская система в России испытывает очень серьезные проблемы с капиталом и ликвидностью, причем на текущий момент закрыто значительно меньше половины из них, говорит руководитель экономической программы Московского центра Карнеги Андрей Мовчан. «Сейчас речь идет о вложении государством в банковскую систему 1,5 трлн руб., еще 3-4 трнл руб. придется вложить в будущем пока вся система в каком-то смысле не будет санирована, за исключением очень небольшого количества частных банков. Понятно, что чем дальше мы двигаемся, тем больше приходится тратить», — заключает он.