Бинбанк сам обратился за помощью к ЦБ. «Не найдя возможности докапитализации банка за счет собственных средств и по итогам анализа проблем банка, собственник Микаил Шишханов обратился к Банку России с просьбой о санации», — сказано в пресс-релизе банка. В сообщении также говорится о том, что собственники банка вели переговоры с ЦБ с начала года, причем речь шла в первую очередь о санации через Фонд консолидации банковского сектора (ФКБС).

В последнее время Бинбанк действительно испытывал сложности. Банк демонстрировал сокращение объемов ликвидности, покрывающей краткосрочные обязательства банка (за два месяца этот показатель сократился с 160 млрд до 100 млрд руб.). Объемы оттока средств банков и госкомпаний из кредитной организации в августе превысили 30%. За тот же месяц физические лица забрали из него примерно 19 млрд руб., снизив их объем до 503 млрд руб.

ЦБ отреагировал сообщением о том, что принято решение о выделении Бинбанку средств, необходимых для поддержания ликвидности банка. Решение о санации пока не принято.

«На том негативном информационном фоне, который наблюдается вокруг банка, больше всего страдают показатели ликвидности. В данном случае регулятор показал рынку, что стремится стабилизировать ситуацию в банке. Об остальном, в том числе будет ли принято решение о санации, выводы пока делать рано», — считает РБК старший директор АКРА Кирилл Лукашук.

Ударными темпами

Источники РБК утверждают, что ЦБ может назначить в Бинбанк временную администрацию и передать его в ФКБС. В конце августа такая схема была опробована на банке «ФК Открытие», о санации которого ЦБ объявил 29 августа 2017 года. В ЦБ тогда пояснили, что доля регулятора в капитале «Открытия» составит не менее 75%. До 25% останется у предыдущих собственников, но только в том случае, если временная администрация не выявит у банка отрицательного капитала.

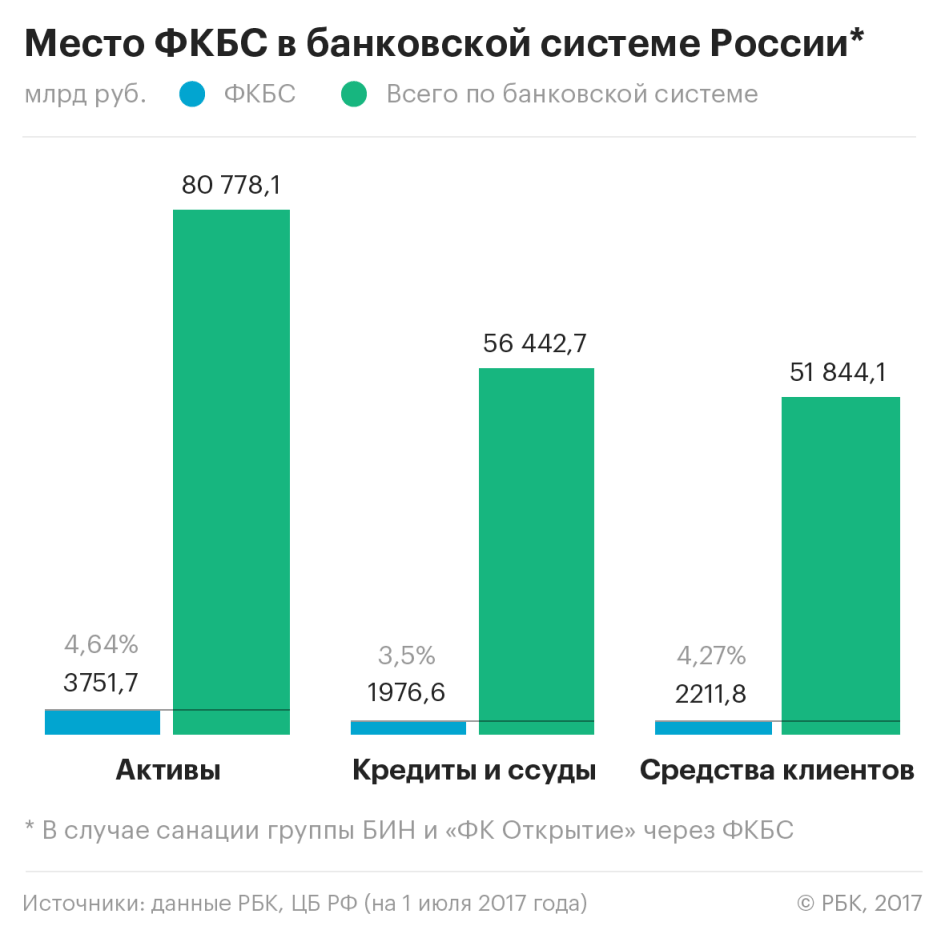

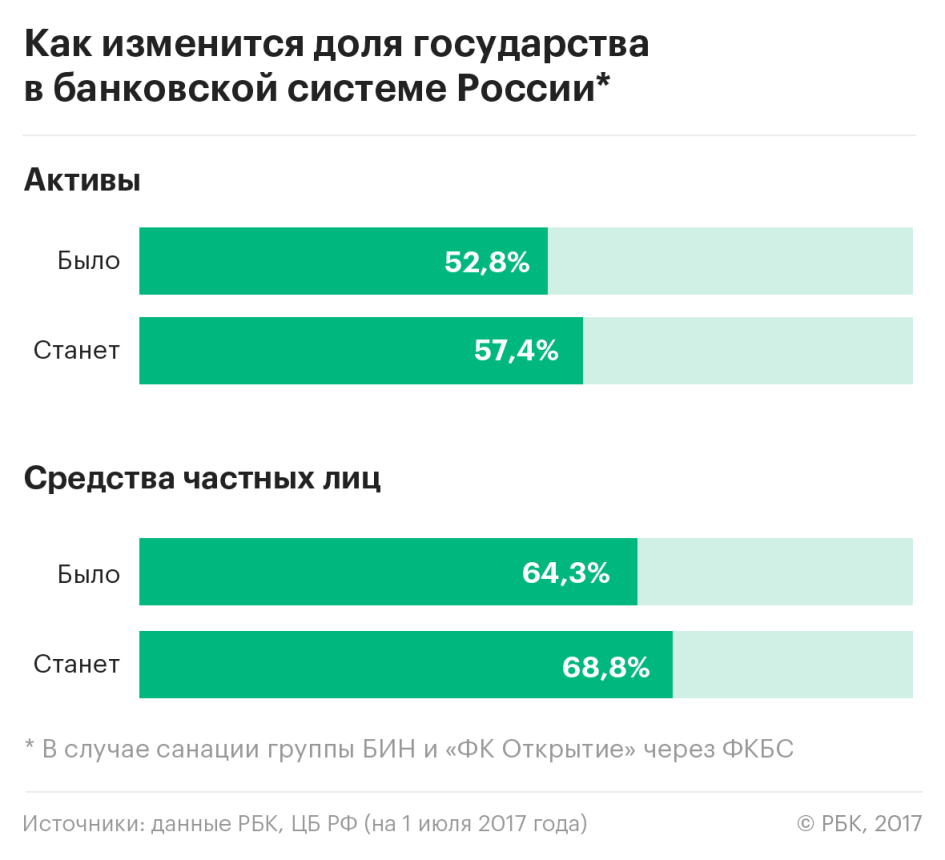

Если Бинбанк, как и «Открытие», будет санирован ФКБС, под управлением фонда окажутся банки, которые по сумме активов (3,7 трлн руб.) могли бы занять четвертое место в российской банковской системе после Сбербанка, ВТБ и Россельхозбанка. Доля государства в активах банковского сектора вырастет до 57,4%, а в объеме привлеченных средств физических лиц — до 68,8%.

Такая скорость огосударствления частных банков уже начала смущать рынок. Руководитель одного из частных банков в разговоре с РБК на условиях анонимности обратил внимание на то, что до сих пор непонятны принципы работы фонда и его кадровый состав. «Кроме того, нет никакого понимания касательно финансовых дыр в проблемных банках. Это формирует недоверие к банковской системе в целом, — добавляет он. — Сейчас, исходя из риторики ЦБ, для вкладчиков складывается картина, в которой к госбанкам доверие есть, а частные банки, исходя из информационного шума, ненадежные. В этом случае не за горами огосударствление банковской системы, где стоимость частных банков стремится к нулю».

Член правления одного из системообразующих банков в разговоре с РБК заметил (он так же просил не раскрывать имя), что ЦБ, по его мнению, предпринимает правильные шаги, которые стабилизируют ситуацию на банковском рынке. Но уже сейчас государство доминирует в активах банковской системы, и текущая ситуация в банковском секторе говорит о том, что в дальнейшем доля госбанков будет только расти, заключает он.

По мнению собеседника РБК, при таком развитии событий риски купируются, так как подпавшие под контроль ЦБ банки не будут испытывать проблем с капиталом и ликвидностью. Однако решение проблем слабых банков и их собственников за счет ЦБ — это «дополнительная нагрузка на налогоплательщиков и экономику в целом».

Покупки на деньги НПФ

Группа «Сафмар» активно занималась поглощениями. Начиная с прошлого года, по экспертным оценкам, только за «Эльдорадо» и «М.Видео» «Сафмар» мог заплатить порядка 80–85 млрд руб. с учетом обязательного предложения миноритариям «М.Видео».

Председатель совета директоров ИГ «Русские фонды» Сергей Васильев считает, что основном источником средств для этих агрессивных покупок группы «Сафмар» могли быть пенсионные накопления граждан. У финансово-промышленных групп есть два фонда, которые управляют пенсионными накоплениями, — это НПФ «Сафмар» и НПФ «Доверие». Согласно данным ЦБ, по итогам первого полугодия 2017 года они аккумулировали почти 300 млрд руб. накоплений граждан.

По мнению Васильева, формально нормативы «Сафмар» не нарушал, однако вполне мог использовать следующую схему. Группа выпускает облигации с высоким (благодаря размеру бизнеса и именам владельцев) рейтингом. Бумаги попадают в высший котировальный список Московской биржи, благодаря чему их могут покупать пенсионные фонды. «ЦБ же своими действиями через ужесточение рейтингования начал этот процесс расчистки банковской и пенсионной поляны», — полагает Васильев.

Генеральный директор ООО «Управляющая компания «КапиталЪ» Вадим Сосков отмечает, что пенсионные средства действительно размещают в проекты своих акционеров. «Это не секрет, так делают практически все фонды, — говорит Сосков. — Но у отрасли НПФ есть нормативы по аффилированности, которые законодательно ограничивают такой маневр». Сосков уверен, что входящие в «Сафмар» фонды не нарушали никаких нормативов. «А вопрос качества активов — это уже вопрос скорее к системе риск-менеджмента каждого отдельно взятого фонда», — резюмирует эксперт.

Сергей Васильев задается вопросом, что будет, если ЦБ начнет санировать Бинбанк и «закроет своими активами дыру в пенсионных фондах группы «Сафмар»: «Заберет ли он себе активы, а если заберет, то как будет управлять всем этим гостиничным, строительным и розничным бизнесом?»

Что будет с нефтяным бизнесом

Проблемы Бинбанка не должны повлиять на бизнес «РуссНефти» Михаила Гуцериева, потому что у компании якорный кредитор — ВТБ, отмечает вице-президент рейтингового агентства Moody’s Денис Перевезенцев. С ним соглашается аналитик Raiffeisenbank Андрей Полищук. В операционной деятельности нефтяной компании Бинбанк также не участвует, добавляет он. По данным отчета «РуссНефти» за первое полугодие 2017 года, долг нефтяной компании перед ВТБ составлял $1,265 млрд, или 74,7 млрд руб., а всего долгосрочные кредиты и займы — 82,5 млрд руб.

Гуцериев вместе с семьей владеет 60% уставного капитала «РуссНефти», еще 25% у швейцарского трейдера Glencore, остальные акции торгуются на Московской бирже. Представитель Glencore отказался от комментариев.

В конце августа стало известно, что Гуцериев передал своему сыну Саиду часть своего пакета в нефтяном бизнесе группы (19 из 70%, еще 30% у его племянника Микаила Шишханова и младшего брата Саит-Салама Гуцериева).

Помимо «РуссНефти» Гуцериев контролирует еще одну нефтяную компанию — «Нефтису». Ее основной кредитор — Сбербанк, долг перед этим банком бизнесмен оценивал в интервью «Ведомостям» в августе в $2,8 млрд.

По совету главы Сбербанка Германа Грефа «Нефтиса» захеджировала риски от резкого падения цен на нефть и только на этой операции заработала $700 млн в 2015–2016 годах, рассказывал РБК Гуцериев.

Представитель «РуссНефти» и «Нефтисы» не ответил на запрос РБК.

Как росла империя Гуцериевых — Шишханова

Бинбанк — ключевой актив одноименной банковской группы, входит в группу «Сафмар» (ранее группа БИН, основана в 1992 году), принадлежащую семье Гуцериевых, занимающих первое место в рейтинге богатейших семей России Forbes за сентябрь 2017 года. Объем бизнеса Гуцериевых, по оценкам журнала, — $9,9 млрд.

Бинбанк был основан в конце 1993 года Михаилом Гуцериевым как оператор особой экономической зоны (внутреннего офшора) Ингушетии. В 2008 году Бинбанк приобрел, а в 2013 году присоединил Башкомприватбанк. В 2014 году был приобретен Москомприватбанк, который затем был переименован в «Бинбанк Диджитал», а также ДНБ Банк, переименованный затем в «Бинбанк Мурманск». В декабре 2014 года Бинбанк принял участие в санации группы Рост Банка (Рост Банк, СКА-банк, Тверьуниверсалбанк, Аккобанк, «Кедр»), на которую было предоставлено 35,9 млрд руб. В июне 2015 года акционеры Бинбанка Микаил Шишханов и Михаил Гуцериев приобрели 58,33% акций МДМ Банка, в декабре 2015-го довели долю до 84,23%, а затем выставили оферту оставшимся держателям. В 2016 году в рамках реорганизации Бинбанк и «Бинбанк Мурманск» были присоединены к МДМ Банку, который одновременно был переименован в Бинбанк.